光大期货:11月20日有色金属日报

- 财经

- 2024-11-20 09:32:06

- 23

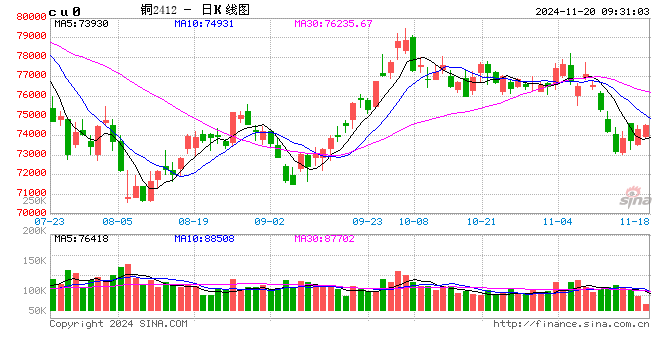

铜:

隔夜LME铜震荡走高,上涨0.25%至9117美元/吨;SHFE铜上涨0.28%至74240元/吨;现货进口窗口继续打开。 宏观方面,俄乌冲突有所升级,这使得地缘环境由暖再次转冷,从欧美股市表现来看,市场避险情绪有所升温,另外“特朗普交易”不会一蹴而就,出现由盛渐弱的表现,美元走弱。国内方面,上海广州深圳三地相继松绑房地产政策,推动房地产企稳,继续关注稳增长政策。库存方面,LME库存增加450吨至271975吨;SHFE铜仓单下降4795吨至36734吨;BC铜仓单增加166吨至16299吨;需求方面,下游逢低补库情绪较高。铜材出口退税取消政策出台,内外铜价走出外强内弱的表现,但国内精炼铜进口仍占较大比重,因此内外比价影响偏弱,且全球总需求不变下对绝对价格影响也有限,不过短期内国内出口商恐有抢出口的动作,这有利于铜价企稳,但不利于铜价后期表现。“特朗普交易”渐弱,关注是否能回到国内稳增长层面。短期来看,铜价存在继续企稳反弹的可能,但价格高点或从受制于淡季预期转为抢出口后的需求阶段性下滑预期。

镍&不锈钢:

隔夜LME镍涨0.54%报15785美元/吨,沪镍涨0.95%报125710元/吨。库存方面,昨日 LME 镍库存增加108吨至159264吨,昨日国内 SHFE 仓单减少179吨至28094吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水上涨50元/吨至-50元/吨。不锈钢产业链来看,镍铁价格小幅下跌,终端需求亦有拖累;库存端,上周全国主流市场不锈钢89仓库口径社会总库存97.25万吨,周环比下降0.97%。新能源产业链来看,11月锂电产业链仍为旺季,但三元环比或呈现负增长,硫酸镍需求转弱。资源端趋松,镍铁成交价格重心下移,一级镍持续放量,库存延续累库,基本面表现偏空,从估值角度考虑,短期下方空间或为有限,近期市场情绪回暖镍价跟随上涨,后续关注印尼镍矿政策。

氧化铝&电解铝:

氧化铝震荡偏强,隔夜AO2501收于5369元/吨,涨幅2.6%,持仓增仓12354手至25.98万手。沪铝震荡偏强,隔夜AL2412收于20650元/吨,涨幅0.88%。持仓增仓2278手至21.14万手。现货方面,SMM氧化铝价格涨至5646元/吨。铝锭现货升水扩至60元/吨,佛山A00报价跌至20430元/吨,对无锡A00贴水110元/吨,下游铝棒加工费河南临沂南昌无锡持稳,新疆下调20元/吨,包头广东上调10-100元/吨;铝杆1A60持稳,6/8系加工费持稳;低碳铝杆加工费下调2元/吨。随着新疆铝锭中到货,库存去库进程中断、转为累库,基本面支撑转弱。铝材出口退税取消难以对全球供需产生实质性影响,短期将增加国内企业的出口成本,从而调整内外价差,长期助力产业结构优化,向高赋值深加工品转移。且目前消息面压制影响逐步消化,铝价重归调整节奏。

锡:

沪锡主力跌0.22%,报241660元/吨,锡期货仓单7155吨,较前一日减少292吨。LME锡跌0.40%,报28840美元/吨,锡库存4840吨,减少70吨。现货市场,对2412云锡升水500-700元/吨,交割升水0-300元/吨,小牌贴水0-100元/吨,进口贴水800-1,000元/吨。价差方面,12-01价差-370元/吨,01-02价差-400元/吨,沪伦比8.38。上周社库依旧累库且累库幅度较大,LME库存周五也大幅增加,内外库存双累导致市场开始趋向交易锡需求走弱并且年内冶炼减产无望。但本周前两日在盘面大幅走弱下,现货市场成交好转较多,仓单注销量持续增加,而矿紧现实也持续对生产形成影响,在未看到实际改善前,做空风险较大。但因当前盘面已大幅破位,需等待有实质性基本面转折才能使价格迎来反弹。

锌:

沪锌主力涨0.67%,报24860元/吨,锌期货仓单62346吨,较前一日减少498吨。LME锌涨0.10%,报2966.0美元/吨,锌库存260950吨,增加1450吨。现货市场,上海0#锌对2412合约升水320-330元/吨,对均价升水0-10元/吨;广东0#锌对沪锌2501合约升水575-600元/吨,粤市较沪市贴水90元/吨;天津0#锌对沪锌2412合约升水300-360元/吨,津市较沪市升水10元/吨。价差方面,12-01价差+340元/吨,01-02价差+250元/吨,沪伦比8.38。国内月差12-01月差仍高,但是考虑到临近年底,消费陆续走弱,并且今年春节假期较早,春节锌锭累库幅度可能也有12-13万吨,月差继续上行的驱动较弱。比价重新回到保税区现货进口盈利上方,LME 0-3 premium back缩窄,比价短期或将回归震荡。单边来看,基本面驱动较弱,价格或将维持震荡。

工业硅:

19日工业硅震荡偏弱,主力2501收于12310元/吨,日内跌幅0.28%,持仓增仓9921手至17.2万手。现货止涨企稳,百川参考价11967元/吨,较上一交易日下调25元/吨。其中#553各地价格区间回升至11300-12150元/吨,#421价格区间涨至12150-12850元/吨。最低交割品回归#553价格至11150元/吨,现货贴水收至1150元/吨。在旧仓单注销流入现货市场,现货端低价货源增多,硅厂减产和贸易商惜售效果不佳。12月光伏组件排产下行、叠加产业链库存积压、向上传导难度偏高,年末可能出现需求爆发的预期降低。近期下游双硅板块均出现减产动向,铝棒企业同样因环保管控、生产面临限负荷压力,硅价向上提涨难度较大。

碳酸锂:

昨日碳酸锂期货2501合约涨3.96%至82650元/吨。现货价格方面,电池级碳酸锂平均上涨300元/吨至7.88万元/吨,工业级碳酸锂平均价上涨400元/吨至7.53元/吨,电池级氢氧化锂平均价上涨400元/吨至6.77万元/吨。仓单方面,昨日仓单增加220吨至53335吨。供应端,中期视角来看,澳洲矿企季报发布,下调产量或停产动作,供应过剩压力收窄,但短期来看,在价格反弹的背景下,周度产量环比延续小幅增加。需求端,磷酸铁锂正极材料排产环比延续增加,但受到高价影响,采购积极性不佳。库存端,社会库存延续去化,结构上以中间环节接上游为主,下游消化为主。在当前实际需求表现出持续景气的背景下,对价格仍不宜过度看空,但价格上方仍有套保压力和上涨动力的可持续性问题,价格或呈现宽幅震荡。

上一篇:期市开盘:烧碱、氧化铝涨超2%

发表评论